Рецензии на книги |Хорошая книга для мужчин.

- 10 июля 2023, 10:56

- |

Рецензия на книгу «План». TYLER DURDEN. THE BLUEPRINT

Классная книга, которая рассказывает, как строятся отношения с точки зрения индивида. Какие метасообщения передаются невербально, и самое главное, что следует после этого. То есть это не очередная книга про язык тела. Это больше описательная психология. Даны Детальные объяснения, когда ваши поступки и речь воспринимается, как нуждающегося в общении и в принятии. Это вас не научит первоклассному общению с женщинами, но это уже первый шаг к этому. Мужчин учили с детства: девушка — это такой же человек. (Логическая цепочка). И мужчина всю жизнь живет с этой догмой. Но женщина — это прежде всего самка и действует по особенным правилам. Цель книги- объяснить и показать, как общаться с другими людьми и девушками, чтоб у них оставался позитивный след в сознании. Это книга хорошо заходит после книги Новоселова «учебник для мужчин». Конечно не стоит надеяться, что теоретическое описание общения не сделает вас мастером общения.

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Рецензии на книги |Рецензия на книгу Макса Гюнтера

- 26 июня 2023, 07:46

- |

С самого начала были две молодые девушки Сильвия и Мария. Одна хранила капитал в банке на вкладе. Другая купила акции. Когда им исполнилось по 50 лет, то Мария жила на побережье моря и не работала. Книга содержит много вредных советов. Например, покупайте на всю котлету, иначе вы никогда не станете богатым.

Книга — отстой.

Рецензии на книги |Рецензия на книгу «Великие инвесторы».4 часть

- 22 июня 2023, 11:50

- |

Энтони Болтон.

Британский инвестор, который занимался стоимостным инвестированием и часто шел против рынка, находя непопулярные, недостаточно изученные акции с потенциалом, который упускали другие. Большинство таких акций принадлежат малым и средним предприятиям.

Приступив к управлению фондом Fidelity, Болтон посчитал естественным прекратить личные инвестиции и вложил все свои средства в фонд, заявив, что это должно стать правилом для всех управляющих.

По Болтону, показателем того, что рынок движется в определенном направлении, являются звонки от разных брокеров, рекомендующих купить определенные акции. (Эти акции не надо покупать).

Болтон согласен с Уорреном Баффеттом и Бенджамином Грэхемом в том, что акции нужно рассматривать как доли конкретного бизнеса.

Болтан отводит очень важную роль общению с менеджерами компаний, в которые он уже вложил или собирается вложить средства. Обычно он ежедневно проводил встречи с представителями трех-четырех компаний.

Он всегда делает записи в разлинованных блокнотах формата А4. Он начал вести их в 1987 г. и накопил более 50 блокнотов с заметками о 5000 встречах с представителями британских компаний и 37 блокнотов о встречах с менеджерами европейских фирм.

( Читать дальше )

Рецензии на книги |Рецензия на книгу «Великие инвесторы».

- 20 июня 2023, 08:59

- |

Часть 3

Питер Линч.

Лучший портфельный управляющий в период 1977-1990 гг. Доходность 29,2% годовых. По Линчу, инвестирование — несложное занятие. Поэтому, если анализ компании

становится чересчур запутанным, нужно просто забыть про нее и переходить к следующей.

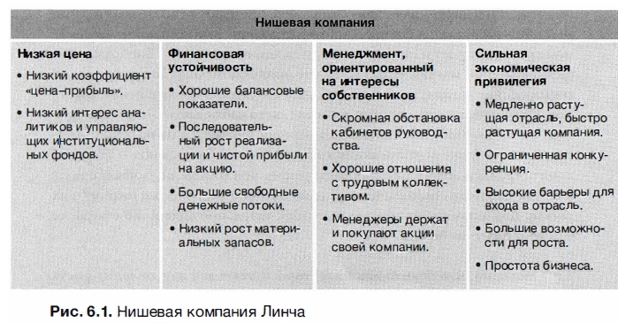

Ищите нишевые компании — небольшие, с агрессивным управлением, нацеленные на быстрый (но не супербыстрый!) рост прибыли.

Вставка вставка «нишевые компании Линча».

Вкладывайте средства в акции компаний с потенциалом не ниже, как говорил Питер Линч, «десятикратников» (возможным ростом в 1000%).

Основная дисциплина, помогающая в выборе акций, — это логика. Она помогает увидеть нелогичность многих событий, происходящих на рынках акций.

Его первое правило гласит: «Перестаньте слушать профессионалов!» Линч убежден, что обычные люди, «используя привычные 3% мозга», могут получить такой же или даже более высокий доход, как и среднестатистический «эксперт».

Линч выделял шесть категорий компаний: медленнорастущие, устойчивые, циклические, с недооцененными активами (со значительной долей скрытой стоимости на балансе), выходящие из кризиса и быстрорастущие (или нишевые). Его портфель включал все акции компаний из всех категорий, но фаворитами были именно нишевые компании.

( Читать дальше )

Рецензии на книги |Рецензия на книгу «Великие инвесторы».2 часть

- 18 июня 2023, 18:00

- |

Часть 2

Баффет.

Вырос в семье конгрессмена. До 14 лет организовал несколько успешных мелких бизнесов. Случайно прочитал книгу Грэхема и стал его учеником. Основной идей является покупка страховых компаний, чтоб использовать их денежные средства для покупки акций недооцененных компаний.

Частота сделок. Хорошие компании встречаются редко (и это в США, где самый развитый фондовый рынок). Один раз в год можно встретить хорошую компанию. И не надо торопиться.

У Баффетта и Мангера были многолетние периоды, когда они не делали никаких крупных инвестиций, поскольку на рынке не было ничего удовлетворяющего их строгим критериям. В начале 2000г 70% капитала были распределены всего по четырем компаниям.

Каждый инвестор должен быть компетентен только в одной сфере. Невозможно знать и анализировать все отрасли. Кто хочет познать все, проиграет. Мангер говорит, что чаще тонут именно сильные пловцы.

Купив предприятие, Баффет и Мангер не вмешиваются в руководство.

Кроме того, менеджеров просят не допускать даже малейшего влияния результатов бухгалтерского учета на принимаемые решения. Слишком много генеральных директоров других компаний принимают губительные долго срочные решения из-за необходимости предоставлять фондовому рынку впечатляющие краткосрочные показатели.

( Читать дальше )

Рецензии на книги |Рецензия на книгу «Великие инвесторы».1 часть

- 16 июня 2023, 17:15

- |

Рецензия на книгу «Великие инвесторы».1 часть .

В предисловии уже говорится, что этих инвесторов объединяет то, что они рассматривают акции как бизнес. Хотел бы заметить, что Сорос торговал еще валютами, товарными фьючерсами!

«Знайте, что великие инвесторы постоянно читают и изучают мемуары, биографии, научные публикации, историю фондовых рынков, прессу, отчеты компаний. Они постоянно тренируют свой мозг.»

Грэхем. Его цель-акции стоимости. Он считал, что надежность и предсказуемость превыше всего. Т.е. лучше фабрика по производству шоколада, чем компания в сфере ИТ. Чтоб получить высокий доход, для этого инвестор должен обладать достаточными знаниями основных принципов инвестирования (а не спекуляции), навыками анализа отрасли и компании и интересом к тому, как работают предприятия. Кроме того, инвестор должен накапливать опыт: наука инвестирования — «крепкий орешек»,

нужно постоянно учиться на своих ошибках. Наконец, инвестор должен контролировать свои эмоции. Решающее значение имеет получение качественных данных, но никто не поднесет их инвестору на блюдечке. Требуется и отличное знание бухгалтерского учета, чтобы суметь разглядеть то, что пытались «скорректировать» изобретательные бухгалтеры. Аналитик должен обладать опытом и навыками, которые позволят

( Читать дальше )

Рецензии на книги |Рецензия на книгу "Архитектура выбора"

- 05 июня 2023, 14:55

- |

4 бала из 5.

Начало книги показалось очень похожим на книгу Млодинова «Несовершенная случайность». Но все-таки некоторые вопросы раскрыты шире.

Книга о том, насколько глупы и ленивы люди, потому что решения принимаются быстро и без обдумывания. Раскрыты типы скрытого манипулирования поведением людей. (брать на полке то, что находится на уровне глаз, смотреть один канал весь вечер, оставить чек-боксы по умолчанию в заявлении на открытие вклада и т. Д.)

Девушки, которые видят сверстниц с детьми, быстрее забеременеют. Если ваш сосед по комнате с ожирением, то у вас высокая вероятность пополнеть. Т. Е. Ваше окружение влияет на вас.

Я понял, что люди-это супер компьютеры, которыми можно легко управлять. Однажды сделав выбор, вы идёте по течению. Если вы общаетесь с таким, как Тимофей Мартынов, то вы будете думать о Зож, читать книги, приносить пользу.

Большинство людей купят акции камаза, если в телеграм-каналах, на рбк, в ютубе известные люди скажут, что покупают или вот-вот купят акции камаза.

( Читать дальше )

Рецензии на книги |Интересная книга. Советую

- 26 мая 2023, 18:48

- |

Я читал книгу 9 или более лет назад и только сейчас в книге мне понятны все термины. Тогда я читал и думал: ну когда напишут, когда покупать и когда продавать.

Раньше были конторы для ставок на рост и падение акций. Всё было онлайн, т. к. был телеграф.

Ливингстон научился скальпировать, глядя на котировочную доску. Так он заработал несколько тысяч долларов! Т. К. Его прибыль — это убыток конторы, то ему запретили там играть. И Ливингстон поехал в Нью-Йорк, чтоб играть на настоящей бирже. Но там он проиграл все состояние в первый раз, т. к. его покупки и продажи влияли на цену акций и скальпировать уже не получалось. Он решил зарабатывать опять в провинциальный конторах.

Волею случая он смог договориться с человеком, которому он говорил, когда делать ставки на покупку и продажу акций. Нового человека никто не знал, поэтому он мог спокойно выигрывать. Ему потребовалось 5 лет, чтоб делать большие деньги, в случаях когда он был прав.

( Читать дальше )

Рецензии на книги |Советую прочитать книгу

- 19 мая 2023, 11:01

- |

У книги два вступления. Первое –написал Черемушкин из Кселиуса. Второе –главный редактор сайта TLAP COM. (Я посмотрел-на сайте много книг и новой переведенной литературы по трейдингу. Администрация сайта занимается переводами и выкладывает на сайт)

Книгу читать интересно, потому что трейдеры описывают сделки в 2019-2020гг.

Питер Брандт. Ему больше 60лет. В 10 лет начал работать, чтоб свести концы с концами.

-чтоб научится торговать, нужна постоянное место работы. Т. Е. Если вы безработный, то это психологически давит.

-учился по книге Эдварда Маги «Технический анализ тенденций фондового рынка» издание 1940г.

-друг Питера говорил: сделка состоит из 2х частей: направления и времени. Если вы ошибаетесь в одной из них, то сделка будет ошибочной.

-Питер торгует графические паттерны. в 80е он торговал по недельным паттернам. В 2020-по 26 недельным, т. К. Стало много игроков.

-со временем Питер стал смотреть на счёт с учётом только закрытых позиций. Т. К. Пока сделка не закрыта, то эту прибыль нельзя считать своей.

( Читать дальше )

Рецензии на книги |Можно перевести книгу

- 25 апреля 2023, 15:23

- |

Кто-нибудь читал книгу? Стоит она «потерянного» времени?

рецензия от издателя:

Доступный взгляд на искусство инвестирования и как перенять практику ведущих специалистов. Что отличает магов рынка от обычных трейдеров? Какие уроки может извлечь средний трейдер у тех, кто достиг превосходной прибыли на протяжении десятилетий, сохраняя при этом строгий контроль риска? Джек Швагер потратил последние 25 лет, взяв интервью у магов рынка в поисках ответов.

В «маленькой книге магов рынка» Джек Швагер стремится переоборудовать то, что он считает основными уроками, которые он извлек, при проведении почти четырех десятков интервью с некоторыми из лучших трейдеров в мире. Книга углубляется в мышление и процессы очень успешных трейдеров, предоставляя понимание того, что улучшит торговые навыки и результаты.

Каждая глава фокусируется на конкретной теме, необходимой для успеха на рынке.

Описывает, как все участники рынка могут выиграть, включив связанные черты, поведение и философию рыночных волшебников в их собственной торговле

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс